消費者金融を利用する際、金利の仕組みと相場を理解することが、後悔しないための最も大切なポイントです。

この記事では、消費者金融の金利が決まる仕組みや法律上の上限、大手5社の具体的な金利・無利息期間の比較、そしてご自身の状況に合わせて最適な会社を選ぶためのポイントを詳しく解説します。

消費者金融って、やっぱり金利が高いのかな…?どの会社を選べば損しないか知りたい!

金利の仕組みや各社の特徴を知れば、安心して比較検討できますよ

- 消費者金融の金利が決まる仕組みと法律上の上限

- 大手5社の金利と無利息期間の比較

- 自分の状況に合った消費者金融の選び方

- 返済シミュレーションで利息負担を確認する方法

消費者金融の金利を理解する基本

消費者金融からお金を借りる際、金利の仕組みを正しく理解することが最も重要です。

金利を把握せずに借りてしまうと、返済時に予想以上の負担となることがあります。

この章では、金利とは何かという基本から、法律で定められた上限金利、実際の金利相場、銀行カードローンとの違い、そして見落としがちな遅延損害金について、わかりやすく解説を進めます。

これらのポイントを押さえることで、ご自身の状況に合った、無理のない借入計画を立てる助けとなります。

金利とは?実質年率の正しい見方

まず「金利」とは、お金を借りた元金に対して支払う利息の割合を意味します。

消費者金融の広告などで「実質年率」という言葉を目にすることが多いですが、これは利息に加えて、契約や借入に関わる諸手数料も含めて計算された、1年間で実質的に負担する金利の割合を示す大切な指標です。

例えば、実質年率18.0%で10万円を借り、1年間返済しなかった場合、利息だけで18,000円が発生する計算になります(実際の返済額は返済方法により異なります)。

この実質年率を確認することで、複数の金融機関の条件を公平に比較検討できます。

消費者金融を選ぶ際には、表示されている金利が名目上のものか、諸費用を含んだ実質年率なのかを確認し、必ず実質年率で比較するようにしましょう。

利息制限法と出資法による上限金利の設定

「法外な金利を請求されるのではないか」という不安を抱く方もいらっしゃるかもしれませんが、心配は不要です。

日本には利息制限法と出資法という法律があり、貸金業者が設定できる金利の上限は厳しく定められています。

これは、利用者が過剰な借金で苦しまないように保護するための大切なルールです。

具体的には、利息制限法により、借入額に応じて年15.0%から20.0%が上限と定められています。

さらに、出資法では一律で年20.0%が上限です。

もし、これを超える金利での契約があったとしても、法律上、上限を超えた部分の利息は支払う必要がありません。

| 借入元本の額 | 利息制限法上の上限金利(年率) |

|---|---|

| 10万円未満 | 20.0% |

| 10万円以上100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

法律で上限が決まっているなら安心だけど、実際に適用される金利はどうやって決まるの?

適用金利は審査によって個別に決まりますが、この上限を超えることはありません

このように法律によって上限金利が明確に定められているため、金融庁に登録されている正規の消費者金融を利用すれば、不当に高い金利を課される心配はないと言えます。

消費者金融の金利相場の平均値

法律で上限は決まっていますが、実際に適用される金利はどの程度が一般的なのでしょうか。

多くの大手消費者金融では、ウェブサイトなどで適用される可能性のある金利の範囲(例えば、年3.0%~18.0%など)を提示しています。

ただし、初めて消費者金融を利用する場合や、借入希望額が比較的少ない場合(例: 50万円以下など)は、多くの場合、その範囲の上限金利(年18.0%程度)が適用されると考えておくのが現実的です。

表示されている下限金利(年3.0%など)は、借入限度額が非常に高く設定され、信用度が特に高いと判断された場合に適用されるケースがほとんどです。

したがって、一般的な金利相場としては年18.0%前後を想定しておくと、返済計画を立てる上で実態に近いものとなります。

広告などで目にする低い下限金利だけでなく、ご自身の状況で適用されそうな上限金利の方を意識して、比較検討を進めることが肝心です。

銀行カードローンとの金利の違い整理

お金を借りる際の選択肢として、消費者金融とよく比較されるのが銀行カードローンです。

両者のサービスにはいくつかの違いがありますが、特に金利設定に差が見られます。

一般的に、銀行カードローンは消費者金融と比較して上限金利が低めに設定されている傾向があります(例: 銀行カードローンで年14.5%前後)。

金利面では銀行カードローンにメリットがあると言えます。

一方で、銀行カードローンは審査に時間がかかり、融資実行までの日数も消費者金融より長くなることが一般的です。

対照的に、消費者金融は金利がやや高い傾向にあるものの、審査や融資のスピードが速く、申し込み当日に借入可能な場合も多い点が特徴です。

| 項目 | 消費者金融 | 銀行カードローン |

|---|---|---|

| 上限金利(目安) | 年18.0%前後 | 年14.5%前後 |

| 下限金利(目安) | 年3.0%~4.5%前後 | 年1.5%~2.0%前後 |

| 審査スピード | 早い | やや時間がかかる |

| 融資スピード | 早い(即日融資も可能) | やや時間がかかる |

| 総量規制の対象 | 対象 | 対象外(※銀行による) |

金利の低さを最優先したい場合は銀行カードローン、急ぎでお金が必要な場合や手続きの手軽さを求める場合は消費者金融、というように、ご自身の優先順位や状況に合わせて検討することが重要になります。

金利以外に発生する可能性のある費用、遅延損害金

消費者金融を利用する際に注意すべきなのは、利息だけではありません。

返済が遅れてしまった場合に発生する遅延損害金についても、あらかじめ理解しておく必要があります。

遅延損害金とは、決められた返済期日までに支払いができなかった場合に、ペナルティとして課される損害賠償金のことです。

この利率は、通常の借入金利よりも高く設定されるのが通例で、利息制限法で定められている上限金利と同じく、年20.0%が上限とされています。

たった1日返済が遅れただけでも発生し、遅延した日数に応じて加算されていくため、返済計画全体に大きな影響を及ぼす可能性があります。

うっかり返済を忘れたら、高額な請求が来るの?

はい、1日遅れただけでも発生するので、返済日は必ず守りましょう

返済日に遅れることがないよう、事前に返済計画をしっかりと立て、返済用口座の残高を確認する習慣をつけることが非常に大切です。

もし、どうしても返済が遅れそうだと分かった場合には、放置せずにできるだけ早く消費者金融に連絡し、相談するようにしましょう。

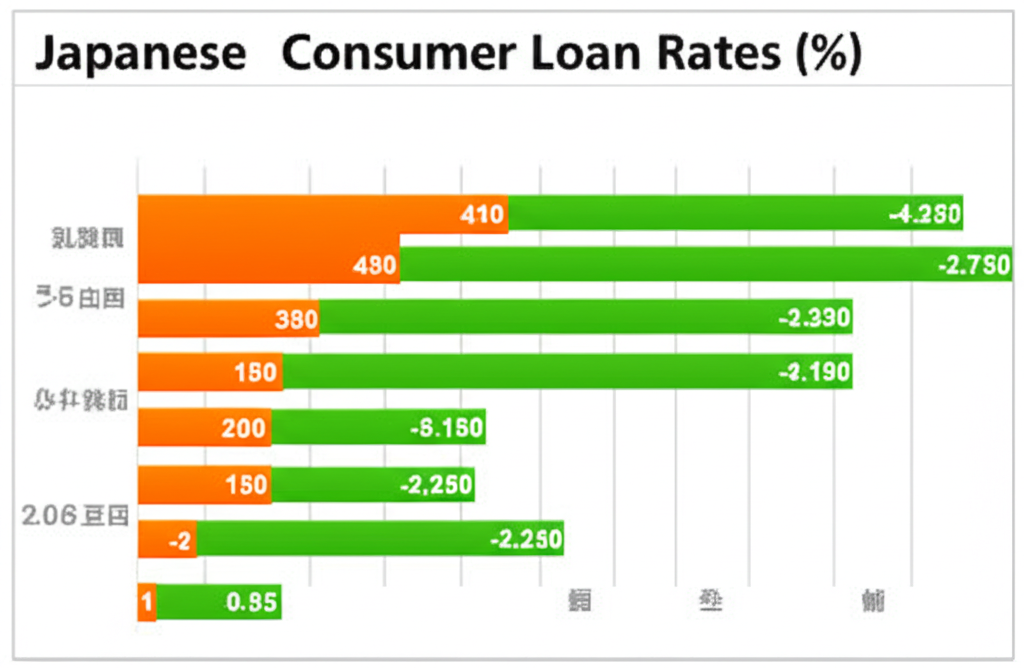

【5社比較】主要消費者金融の金利と無利息サービス

- 比較対象となる大手消費者金融5社の特徴

- アコムの金利と無利息期間の詳細

- プロミスの金利と無利息期間の詳細

- アイフルの金利と無利息期間の詳細

- レイクの金利と選べる無利息期間

- SMBCモビットの金利情報(※無利息サービスについて)

- 無利息期間を最大限に活かす返済計画

- 主要5社の金利・無利息期間比較表

消費者金融を選ぶ際に、金利(実質年率)と無利息サービスの有無・条件を比較検討することは非常に重要です。

これから、代表的な大手消費者金融であるアコム、プロミス、アイフル、レイク、SMBCモビットの5社を取り上げ、それぞれの金利や無利息期間の詳細、そして無利息期間を上手に活用するためのポイントについて詳しく解説していきます。

各社の特徴を理解し、ご自身の状況に最も合った選択をするための参考にしてください。

| 消費者金融名 | 実質年率 | 無利息期間 | 特徴 |

|---|---|---|---|

| アコム | 3.0%~18.0% | 契約日の翌日から30日間 | 三菱UFJフィナンシャル・グループ、審査最短20分 |

| プロミス | 4.5%~17.8% | 初回借入日の翌日から30日間※ | SMBCグループ、アプリローンが便利 |

| アイフル | 3.0%~18.0% | 契約日の翌日から最大30日間 | 独立系大手、Web完結可能 |

| レイク | 4.5%~18.0% | Web申込で60日間 / 借入額5万円まで180日間※※ | SBI新生銀行グループ、選べる無利息期間 |

| SMBCモビット | 3.0%~18.0% | なし | SMBCグループ、Web完結申込で電話連絡なしも可 |

※メールアドレス登録とWeb明細利用が必要

※※契約額1万円~200万円の方が対象

これらの情報を比較することで、ご自身の借入希望額や返済計画に合った消費者金融を見つけやすくなります。

比較対象となる大手消費者金融5社の特徴

上記で比較表にまとめた大手消費者金融5社は、それぞれ独自の強みを持っています。

アコムは知名度が高く、全国に自動契約機(むじんくん)が多い点が特徴です。

プロミスは上限金利がわずかに低く、アプリの利便性が高いと評判です。

アイフルは独立系ならではの柔軟な審査に期待が持たれ、Webでの手続きがスムーズに進みます。

レイクは選べる無利息期間が最大の魅力であり、短期間の少額利用や、少し長めの無利息期間を求める方に向いています。

SMBCモビットは無利息期間はありませんが、Web完結申込を選ぶと原則として電話連絡なしで手続きを進められる点が、周囲に知られたくない方にとってメリットとなります。

これらの特徴を踏まえ、金利や無利息期間と合わせて総合的に判断することが大切です。

アコムの金利と無利息期間の詳細

アコムの金利は、実質年率3.0%~18.0%の範囲で設定されます。

初めて契約する場合、契約日の翌日から30日間は金利がかからない無利息サービスが適用される点が大きなメリットです。

この期間内に全額返済すれば、利息の負担は一切ありません。

| 項目 | 詳細 |

|---|---|

| 実質年率 | 3.0%~18.0% |

| 無利息期間 | 契約日の翌日から30日間 |

| 借入限度額 | 1万円~800万円 |

| 審査時間 | 最短20分 |

| 融資時間 | 最短20分 |

| Web完結 | 可能 |

| 運営会社 | アコム株式会社(三菱UFJフィナンシャル・グループ) |

契約日の翌日からってことは、借りなくても期間が始まっちゃうの?

その通りです。アコムの無利息期間は契約が完了した次の日からカウントが始まるため、契約後すぐに借り入れをしないと無利息期間が短くなる点に注意しましょう

アコムは審査時間が最短20分とスピーディーで、急いでいる場合にも頼りになる消費者金融です。

プロミスの金利と無利息期間の詳細

プロミスの金利は実質年率4.5%~17.8%と、上限金利が他の大手と比較してわずかに低めに設定されています。

初めての利用で、メールアドレスを登録し、Web明細を利用する手続きをすれば、初回借入日の翌日から30日間無利息のサービスが適用されます。

| 項目 | 詳細 |

|---|---|

| 実質年率 | 4.5%~17.8% |

| 無利息期間 | 初回借入日の翌日から30日間(※メールアドレス登録とWeb明細利用が必要) |

| 借入限度額 | 1万円~500万円 |

| 審査時間 | 最短3分※ |

| 融資時間 | 最短3分※ |

| Web完結 | 可能 |

| 運営会社 | SMBCコンシューマーファイナンス株式会社(SMBCグループ) |

※申込の時間帯や審査状況により異なる場合があります。

借入日の翌日からってことは、借りるまでは無利息期間が減らないんだね!

はい、プロミスなら契約後すぐにお金が必要なくても、実際に借り入れをするまで無利息期間は開始しませんので、計画的に利用しやすいです

上限金利の低さや無利息期間の開始タイミングなど、利用者にとって有利な条件が揃っているのがプロミスの特徴と言えるでしょう。

アイフルの金利と無利息期間の詳細

アイフルの金利は実質年率3.0%~18.0%です。

初めてアイフルと契約する方は、契約日の翌日から最大30日間利息が0円になるサービスを利用できます。

アコムと同様に、契約が完了すると無利息期間のカウントが始まる点に注意が必要です。

| 項目 | 詳細 |

|---|---|

| 実質年率 | 3.0%~18.0% |

| 無利息期間 | 契約日の翌日から最大30日間 |

| 借入限度額 | 1万円~800万円 |

| 審査時間 | 最短18分※ |

| 融資時間 | 最短18分※ |

| Web完結 | 可能 |

| 運営会社 | アイフル株式会社 |

※申込の時間帯や審査状況により異なる場合があります。

最大30日間ってことは、必ず30日間じゃないこともあるの?

おっしゃる通り、「最大」と付いているのは、30日以内に完済した場合、その時点で無利息期間も終了するためです

アイフルはWebでの申し込みから融資までがスピーディーで、原則として自宅や勤務先への電話連絡なしで手続きを進められる点も魅力です。

レイクの金利と選べる無利息期間

レイク(旧レイクALSA)の金利は実質年率4.5%~18.0%です。

レイク最大の特徴は、初めて契約する方がWebから申し込むと、「60日間無利息」または「借入額のうち5万円まで180日間無利息」のどちらかを選べる点です。

| 項目 | 詳細 |

|---|---|

| 実質年率 | 4.5%~18.0% |

| 無利息期間 | Web申込で60日間無利息 / 借入額5万円まで180日間無利息(どちらか選択)※ |

| 借入限度額 | 1万円~500万円 |

| 審査時間 | Web申込で最短15秒 |

| 融資時間 | Web申込で最短25分 |

| Web完結 | 可能 |

| 運営会社 | 新生フィナンシャル株式会社(SBI新生銀行グループ) |

※契約額が200万円を超える場合は30日間無利息のみ。

無利息期間経過後は通常の金利が適用されます。

どっちの無利息期間がお得なんだろう?

借入額や返済期間によって異なります。例えば、借入額が5万円以下で、半年以内に少しずつ返したいなら180日間がお得です。5万円を超えて借りる場合や、2ヶ月以内に返せる見込みなら60日間が良いでしょう

ご自身の借入プランに合わせて無利息期間を選べるのは、レイクならではの大きなメリットです。

SMBCモビットの金利情報(※無利息サービスについて)

SMBCモビットの金利は実質年率3.0%~18.0%です。

注意点として、SMBCモビットには原則として無利息期間サービスがありません。

そのため、短期間の利用であっても、借りた日数分の利息が発生します。

| 項目 | 詳細 |

|---|---|

| 実質年率 | 3.0%~18.0% |

| 無利息期間 | なし |

| 借入限度額 | 1万円~800万円 |

| 審査時間 | 最短30分※ |

| 融資時間 | 最短即日 |

| Web完結 | 可能(電話連絡なしも選択可) |

| 運営会社 | SMBCモビット(三井住友カード株式会社が運営) |

※申込の時間帯や審査状況により異なります。

無利息期間がないのはちょっと残念かも…

そうですね。ただ、SMBCモビットはWeb完結申込を利用すれば原則電話連絡なしで手続きできるなど、プライバシーへの配慮が高い点がメリットです

無利息期間を重視しない方や、電話連絡を避けたい方にとっては、SMBCモビットも有力な選択肢となります。

無利息期間を最大限に活かす返済計画

無利息期間は、消費者金融をお得に利用するための重要なサービスですが、最大限に活かすには計画的な返済が不可欠です。

まず、無利息期間がいつから始まるのか(契約日の翌日か、初回借入日の翌日か)を確認しましょう。

契約日の翌日から始まる場合、契約後すぐに借り入れないと無利息で利用できる日数が減ってしまいます。

最も効果的な活用法は、無利息期間内に全額を返済することです。

例えば、30日間無利息のサービスを利用し、給料日など30日以内に返済できる目処が立っていれば、利息を一切支払う必要がありません。

もし期間内に全額返済できなくても、期間中の返済分には利息がかからないため、支払う利息総額を抑えることができます。

期間終了後は通常の金利が適用されるため、事前に返済シミュレーションを行い、無理のない返済計画を立てておくことが大切です。

| 活用のポイント | 具体的な行動 |

|---|---|

| 開始日の確認 | 契約日の翌日か、初回借入日の翌日かを確認する |

| 期間内完済を目指す | 期間内に返済できる金額・期間かを検討する |

| 繰り上げ返済の活用 | 余裕がある時に期間内に繰り上げ返済して元金を減らす |

| シミュレーションの実施 | 期間終了後の返済額や期間を含めてシミュレーションを行う |

無利息期間は非常に魅力的ですが、安易な借り入れにつながらないよう、しっかりとした返済計画に基づいて利用しましょう。

主要5社の金利・無利息期間比較表

これまで見てきた主要消費者金融5社の金利と無利息期間のポイントを改めて整理します。

| 消費者金融名 | 実質年率(上限) | 無利息期間の有無 | 無利息期間の開始日 | 無利息期間の日数 | 特に注目すべき点 |

|---|---|---|---|---|---|

| アコム | 18.0% | あり | 契約日の翌日 | 30日間 | バランスが良い、知名度が高い |

| プロミス | 17.8% | あり | 初回借入日の翌日 | 30日間 | 上限金利がやや低い、無利息開始日が借り入れ後 |

| アイフル | 18.0% | あり | 契約日の翌日 | 最大30日間 | Web手続きがスムーズ |

| レイク | 18.0% | あり | 契約日の翌日 | 60日間 または 180日間※ | 選べる無利息期間が魅力 |

| SMBCモビット | 18.0% | なし | – | – | 電話連絡なしのWeb完結申込が可能(※無利息期間なし) |

※180日間無利息は借入額5万円まで

このように、各社で金利や無利息期間の条件は異なります。

ご自身の借入希望額、返済可能な期間、そして無利息期間の開始タイミングのどちらが都合が良いかなどを考慮して、最も有利な条件の消費者金融を選ぶことが重要です。

特に無利息期間を重視する場合は、レイクの選べる無利息や、開始日が初回借入日の翌日からとなるプロミスが検討候補になるでしょう。

一方で、無利息期間よりも手続きの簡便さやプライバシーを重視するなら、SMBCモビットなども選択肢に入ります。

必ず各社の公式サイトで最新情報を確認し、ご自身の状況に合わせて比較検討してください。

消費者金融の金利はどう決まる?安く抑えるコツ

- 審査内容が適用金利に影響する仕組み

- 借入限度額と金利の相関性

- 総量規制(年収の3分の1ルール)の理解

- 低い金利での借入を実現するためのポイント

- 信用情報の維持とその金利への影響

- 収入証明書類の提出が求められる場合

収入証明書類の提出が求められる場合

金利で損しない消費者金融の選び方と注意点

- 金利比較以外の重要な選択基準

- 返済シミュレーションの活用と目安

- 無理のない返済計画を立てる具体的な方法

- 契約前に必ず確認すべき重要事項

- 在籍確認の方法とプライバシーへの配慮

- 返済困難時の相談先と対処法

消費者金融を選ぶ際には、金利の比較だけでなく、総合的なサービス内容や返済計画の実現可能性を考慮することが非常に重要です。

金利以外の選択基準、返済シミュレーションの活用、無理のない返済計画の立て方、契約前の確認事項、在籍確認への配慮、そして万が一の相談先まで、多角的に検討する必要があります。

これらのポイントを押さえることで、後悔のない借入が可能になります。

金利比較以外の重要な選択基準

消費者金融選びでは、金利の数字だけにとらわれず、他の要素も比較検討することが大切です。

特に無利息期間の有無や適用条件は、短期返済の場合、利息負担を大きく左右します。

加えて、借入・返済のしやすさ(提携ATMの数や手数料、スマートフォンのアプリ対応など)や、急いでいる場合に重要な融資までのスピードも確認しましょう。

金利以外にどこを見れば良いのかな?

ご自身の使い方に合ったサービスを選ぶのがポイントです

| 比較ポイント | 確認事項 |

|---|---|

| 無利息期間 | 期間の長さ、開始日(契約日翌日か初回借入翌日か)、適用条件 |

| 利便性 | 提携ATMの数・手数料、アプリ機能、Web完結手続きの可否 |

| 融資スピード | 申込みから融資実行までの最短時間、即日融資の可否 |

| サポート体制 | 電話やチャットでの問い合わせ対応時間、相談窓口の有無 |

| 返済方式 | ご自身のキャッシュフローに合った方式か |

| その他サービス | ポイントサービス、女性専用ダイヤルの有無など |

これらの点を総合的に比較し、ご自身の状況や返済計画に最も適した消費者金融を選びましょう。

返済シミュレーションの活用と目安

借入前に返済シミュレーションを行うことは、現実的な返済計画を立てる上で欠かせません。

多くの消費者金融では、公式サイト上で無料で利用できるシミュレーションツールを提供しています。

借入希望額と想定される適用金利(審査前は上限金利で試算するのがおすすめです)、そして毎月返済可能な金額を入力することで、返済期間や支払う利息の総額を具体的に把握できます。

シミュレーションで具体的な返済イメージをつかみましょう

例えば、10万円を金利18.0%で借り入れ、毎月1万円ずつ返済する場合、返済期間は約11ヶ月、利息総額は約8,000円強になる、といった目安を知ることが可能です。

シミュレーション結果を基に、借入額や毎月の返済額を調整し、無理のない計画を立てることが大切になります。

無理のない返済計画を立てる具体的な方法

返済シミュレーションで目安を把握したら、次はご自身の収入と支出を正確に把握し、具体的な返済可能額を設定します。

まず、毎月の手取り収入から、家賃や光熱費などの固定費、食費や交際費などの変動費を差し引き、いくらまでなら返済に充てられるかを明確にしましょう。

家計簿アプリなどを活用すると、収支の見える化が容易です。

| ステップ | 内容 |

|---|---|

| 1. 収支把握 | 毎月の手取り収入、固定費、変動費をリストアップ |

| 2. 返済可能額算出 | 収入 – (固定費 + 変動費) = 毎月返済に充てられる上限額 |

| 3. 計画調整 | シミュレーション結果と比較し、借入額や返済期間を調整 |

| 4. 予備費確保 | 不測の事態に備え、少し余裕を持たせた計画に |

| 5. 繰上返済検討 | 余裕がある月に多めに返済し、利息負担を軽減 |

支出を見直し、少しでも返済額を増やせるように工夫することも有効な手段です。

無理な返済計画は生活を圧迫し、延滞につながるリスクを高めるため、必ず余裕を持った計画を立てましょう。

契約前に必ず確認すべき重要事項

消費者金融との契約手続きを進める前には、提示された契約内容を隅々まで確認することが、後のトラブルを防ぐために絶対に必要です。

特に以下の項目は、ご自身の返済計画や負担に直接関わるため、疑問点があれば必ず契約前に質問して解消しておきましょう。

| 確認項目 | チェックポイント |

|---|---|

| 適用金利 | 実質年率で何%か、変動金利か固定金利か |

| 借入限度額 | 希望額通りか、増額の条件はどうか |

| 返済方式 | 元利均等返済か元金均等返済かなど、返済額の変動パターン |

| 返済日・返済方法 | 毎月何日か、口座振替・ATM・振込など利用可能な方法 |

| 遅延損害金 | 利率(年率)はいくらか、どのような場合に発生するか |

| 手数料 | ATM利用手数料、振込手数料などが発生するかどうか |

| 契約期間・更新 | 契約期間はいつまでか、自動更新の有無と条件 |

| 個人情報取扱 | 信用情報機関への登録内容、情報の利用目的など |

契約書や利用規約は細かく書かれていることが多いですが、安易に同意せず、内容をしっかり理解してから署名・捺印することが大切です。

在籍確認の方法とプライバシーへの配慮

在籍確認とは、申込者が申告した勤務先に実際に在籍しているかを確認する審査手続きのことです。

多くの消費者金融では、この確認を原則として勤務先への電話連絡によって行います。

ただし、申込者のプライバシーに配慮し、消費者金融の社名を名乗らず、担当者の個人名で連絡が入ることが一般的です。

職場に電話がかかってくるのはちょっと…

書類提出で代替できる場合もあるので、相談してみましょう

「〇〇(担当者個人名)と申しますが、△△様(申込者名)はいらっしゃいますでしょうか?」といった形で連絡が入るため、電話を受けた方が消費者金融からの電話だと気づく可能性は低いでしょう。

もし電話連絡に抵抗がある場合は、給与明細書や社員証のコピーといった書類の提出で在籍確認の代わりとする相談が可能な場合もあります。

申込み時にオペレーターへ相談してみることをおすすめします。

返済困難時の相談先と対処法

万が一、病気や失業などで返済が困難になった場合、絶対に放置せず、できるだけ早く借入先の消費者金融に連絡・相談することが最も重要です。

返済期日を過ぎてしまう前に相談することで、一時的な返済額の減額や返済期間の延長(リスケジュール)といった対応を検討してもらえる可能性があります。

返済が難しい状況を正直に伝え、返済継続の意思を示すことが大切です。

一人で抱え込まず、以下の相談先も活用しましょう。

| 相談先 | 特徴 |

|---|---|

| 借入先の消費者金融の相談窓口 | 直接的な返済条件の変更交渉が可能 |

| 日本貸金業協会 貸金業相談・紛争解決センター | 消費者金融との間のトラブル解決支援、多重債務の相談受付 |

| 法テラス(日本司法支援センター) | 収入等の条件を満たせば、無料法律相談や弁護士費用等の立替え |

| 地方公共団体の相談窓口(消費生活センター等) | 多重債務に関する相談、専門機関への紹介 |

| 弁護士・司法書士 | 任意整理、自己破産、個人再生などの債務整理手続きの代理 |

早めの相談が、問題解決への第一歩となります。

決して諦めずに、利用できる窓口へアクセスしてください。

よくある質問(FAQ)

- Q消費者金融で低い金利を適用してもらうにはどうすればいいですか?

- A

低い金利が適用されるかは、主に審査の結果で決まります。

一般的に、収入が安定していて、勤続年数が長く、過去の借入や返済で問題がない(良好な信用情報を持っている)と判断されるほど、借入限度額が高くなり、適用される金利も低くなる傾向があります。

ただし、初めての利用や少額の借入では、上限金利に近い利率が適用されることが多いです。

- Qたくさん比較情報がありますが、結局どの消費者金融が一番おすすめですか?

- A

どの消費者金融が一番おすすめかは、お金を借りる目的や返済計画、重視するポイントによって異なります。

例えば、少しでも低い金利を希望するなら上限金利が他社よりわずかに低いプロミス、無利息期間を重視するなら選べる期間があるレイクなどが候補になります。

各社のメリット・デメリットを比較し、ご自身の状況に合った選び方をすることが大切です。

ランキング情報も参考にしつつ、最終的にはご自身で判断することが必要となります。

- Q毎月の返済額は自分で自由に決められるのでしょうか?

- A

毎月の最低返済額は、借入残高に応じて各消費者金融が決めています。

その最低返済額以上の金額であれば、ご自身の都合に合わせて多めに返済することは可能です。

余裕がある月に追加で返済(繰り上げ返済)すると、元金が早く減り、支払う利息の総額を抑えることができます。

返済シミュレーションなどを活用し、無理のない返済額を計画しましょう。

- Q総量規制で年収の3分の1までとありますが、本当にその上限まで借りられますか?

- A

総量規制は、貸金業者からの借入総額を年収の3分の1までに制限する法律上のルールです。

しかし、必ずしも年収の3分の1まで借りられるとは限りません。

消費者金融は、総量規制の範囲内で、申込者の返済能力などを審査した上で、個別に借入限度額を決定します。

他社からの借入状況なども考慮されるため、希望通りの金額を借りられないこともあります。

- Q無利息期間が終わった後は、どのように利息が計算されますか?

- A

無利息期間が終了した翌日から、通常の契約金利(実質年率)に基づいて日割りで利息の計算が開始されます。

例えば、金利18.0%で無利息期間終了後の借入残高が10万円の場合、1日あたり約49円(10万円 × 18.0% ÷ 365日)の利息が発生します。

毎月の返済額には、この利息分も含まれることになります。

返済シミュレーションで確認しておくと安心です。

- Qもし返済日に1日でも遅れてしまったら、すぐに信用情報に記録されますか?

- A

返済日に1日遅れただけで、すぐに信用情報機関に延滞情報が登録されるわけではありません。

一般的には、数日程度の遅れであれば、遅延損害金は発生しますが、信用情報への登録は見送られるケースが多いです。

しかし、延滞が長期化した場合(目安として61日以上または3ヶ月以上)は、信用情報に事故情報として登録される可能性が高まります。

遅れそうな場合は、すぐに消費者金融へ相談することが重要です。

まとめ

この記事では、消費者金融の金利について、仕組みや法律上の上限、大手各社の比較、金利を安く抑えるコツを解説しました。

特に、ご自身の状況に合う条件(金利や無利息期間など)をしっかり比較し、無理のない返済計画を立てることが、安心して消費者金融を利用する上で最も大切です。

- 金利は法律で年20.0%が上限である点

- 適用される金利は審査で決まり、多くは年18.0%前後になる点

- 各社の金利や無利息期間を比較検討すること

- 返済シミュレーションで無理のない計画を立てること

まずは、この記事で紹介した比較ポイントやシミュレーションを活用し、あなたに最適な消費者金融を見つけることから始めてみてください。